Quelle: Lunapark21, Heft 28, Dezember 2014.

Kopiert mit Dank aus der Lunapark21-Webseite.

Transkription & HTML-Markierung: Einde O’Callaghan für das Marxists’ Internet Archive.

Die kapitalistische Weltwirtschaft bewegt sich zum Jahreswechsel 2014/ 2015 durch ausgesprochen unsicheres und mit Krisen vermintes Gelände. Im Grunde handelt es sich um eine mehrfach gespaltene Weltökonomie mit Wachstums- und Stagnations-, wenn nicht Rezessionsregionen, die sich allerdings wechselseitig beeinflussen. Diese gespaltene Weltkonjunktur wird stärker als je zuvor im letzten Vierteljahrhundert durch politische Faktoren beeinflusst. Die westliche Sanktionspolitik gegen Russland spielt dabei eine wichtige Rolle, wobei diese von spezifischen Interessen der USA geprägt ist und auch darauf abzielt, die EU und mit dieser die deutsche Ökonomie zu schwächen. Politisch bedingt ist auch der Ölpreisverfall, zu dem es in den letzten Wochen des Jahres 2014 kam (s. S. 6). Schließlich existieren weiterhin besondere wirtschaftliche und finanzpolitische Risiken: Ein noch stärkerer Rückgang der entscheidenden chinesischen Ökonomie kann nicht ausgeschlossen werden (S. 48). Auch kann eine neue Finanzkrise jederzeit auf die Tagesordnung rücken (S. 50/51). Sicher ist, dass die sozialen Kosten, die sich in diesem Zyklus ergeben, enorm sind, und dass sich die gesellschaftspolitischen Spannungen im neuen Jahr weiter verstärken werden (s. S. 53 ff).

Von der weltweiten Krise 2008/2009 waren alle Regionen des weltweiten Kapitalismus betroffen. Das Bruttoinlandsprodukt der führenden westlichen Industrieländer, der G7-Staaten, brach um mehr als 5 Prozent ein. Bei der Gruppe der Schwellenländer gab es nur ein deutlich verlangsamtes Wachstum. Insbesondere China – das mit Abstand größte Land in der Gruppe der Schwellenländer – konnte selbst in den Krisenjahren 2008 und 2009 noch hohe Wachstumsraten erzielen. Mit der Krise hat ein neuer weltweiter Konjunkturzyklus eingesetzt. 2015 gelangt dieser in sein siebtes Jahr, wenn wir als Ausgangspunkt 2009 wählen. Vor dem Hintergrund der Erfahrung mit drei Jahrhunderten Konjunkturzyklen lässt sich sagen: Vieles spricht dafür, dass dieser neue Zyklus seinem Ende entgegengeht und dass sich im Verlauf des bisherigen Konjunkturbogens bereits die Komponenten einer neuen Krise herausbildeten. Allerdings erweist sich dieser Konjunkturzyklus als äußerst uneinheitlich. Diese Besonderheit kann sich konjunkturverlängernd auswirken, auch wenn in einer solchen Zyklus-Spielverlängerung der Kurven-Verlauf eher einem Sich-dahin-quälen ähnelt.

Der einzige klassische westliche Industriestaaten-Block, der im neuen Konjunkturzyklus eine eindeutige Wachstumsperiode aufzuweisen hat, ist Nordamerika. Die USA und Kanada konnten seit 2010 in jedem Jahr und bis einschließlich 2014 ein positives BIP-Wachstum erzielen. Allerdings lag dieses nur bei durchschnittlich gut zwei Prozent. Das entsprach lediglich rund 65 Prozent des Wachstums, das im vorausgegangenen Konjunkturzyklus erzielt werden konnte (s. S. 56 ff).

Japan, weiterhin die drittgrößte Ökonomie der Welt, war im neuen Konjunkturzyklus von einer fortgesetzten Stagnation geprägt. Zwar erlebte das Land 2010 ein starkes Aufschwungsjahr mit einem BIP-Wachstum von 4,7 Prozent. Doch bereits 2011 gab es – bedingt durch die Reaktorkatastrophe von Fukushima – eine Rezession (−0,5 %). Es folgten 2012 und 2013 zwei Jahre mit einem BIP-Miniwachstum von jeweils 1,5 Prozent. 2014 setzte dann, einigermaßen überraschend, eine neue Rezession ein. Diese wird gern damit erklärt, dass es sich um Spätfolgen der Anhebung der Mehrwertsteuer um drei Prozentpunkte (von 5 auf 8 %), die im April 2014 erstmals wirksam wurde, handeln würde. Diese Sicht ist oberflächlich. Schließlich war diese Steueranhebung langfristig geplant; eine zweite Stufe war für 2015 geplant. Beide sollten dazu dienen, endlich die gewichtigen negativen Folgen einer nunmehr seit zwei Jahrzehnten anhaltenden problematischen Wirtschaftspolitik zu mindern: Als Japan Anfang der 1990er Jahre in eine Periode mit Stagnation, Depression und Deflation (Preisverfall) geriet, wurden mehr als ein Dutzend Konjunkturprogramme aufgelegt, um den wirtschaftlichen Niedergang zu stoppen und einen neuen Aufschwung zu erreichen. Die Ergebnisse sind niederschmetternd: Grundsätzlich blieb es bei der Stagnation durchsetzt mit Miniaufschwüngen und immer neuen kleinen und größeren Rezessionen. Unter diesen Bedingungen steigerten die auf Kreditbasis finanzierten Konjunkturprogramme die öffentliche Verschuldung auf ein weltweites Rekordniveau. Die Staatsschuld Japans hat zum Jahreswechsel 2014/2015 ein Niveau von rund 260 Prozent des japanischen Bruttoinlandprodukts erreicht; die öffentlichen Schulden sind also 2,6 mal größer als das Jahres-BIP. Das entspricht mehr als dem Dreifachen des deutschen und dem Doppelten des italienischen Niveaus. Selbst die griechische Staatsschuld, die Ende 2014 bei 180 Prozent des griechischen BIP lag, und die von der Berliner Regierung und der EU als untragbar gegeißelt wird, liegt deutlich unter dem japanischen Niveau. Vor diesem Hintergrund sollten die Mehrwertsteuererhöhungen etwas Geld in Nippons Staatshaushalt spülen, um so die Verschuldungsspirale erstmals zu durchbrechen. Das ist gründlich misslungen; Japan taumelt in eine neue Krise. Am 18.11. schlagzeilte die deutsche Börsen-Zeitung: Japan-Rezession löst Schockwellen aus. Es dürfte der neu gewählten – alten – Regierung unter Shinzo Abe nichts anderes übrig bleiben, als das zu tun, was erklärtermaßen vermieden werden sollte und was das weltweite Finanzsystem zusätzlich belasten wird: den Kurs des Schuldenmachens fortzusetzen. Die für Herbst 2015 angesetzte zweite Stufe der Mehrwertsteuererhöhung wurde bereits abgesagt. Derweil pumpt die japanische Notenbank gigantische Summen in den Geldkreislauf; die Geldmenge wird binnen zweier Jahre verdoppelt. 70 Prozent des staatlichen Defizits wird von der Notenbank finanziert; die staatliche Notenbank kauft sieben Zehntel aller Staatsschulden wieder auf. Der US-Ökonom Paul Krugman nennt das „ein großes Experiment“. Andere einen „Rohrkrepierer“ (Börsen-Zeitung, 18.11.) oder schlicht „Die japanische Krankheit“ (Süddeutsche Zeitung, 18.11.).

Die Europäische Union und in dieser insbesondere deren Kern, die Eurozone, befinden sich seit der weltweiten Krise faktisch in einer Stagnationsphase – was bereits eine zurückhaltende Formulierung ist. Auf die Jahre 2010 und 2011 mit einem bescheidenen Wachstum von 1,9 und 1,6 Prozent, folgten zwei Jahre Minirezessionen (2012: −0,7 %; 2013: −0,4 %). 2014 gab es, je nach Gemütslage, eine schwarze oder eine rote Null. Diese bereits fünfjährige Stagnation inmitten eines weltweiten Aufschwungs ist gewissermaßen „zweimalig“: Es gab Vergleichbares, wie beschrieben, bereits in Japan nach den Jahren des Nippon-Boom der 1970er und 1980er Jahre. Die große Angst unter Ökonomen ist, dass sich Vergleichbares wiederholen könnte. Das Bruttoinlandsprodukt der Eurozone liegt Ende 2014 auf einem niedrigeren Niveau als demjenigen von 2007. Bedenkt man, mit welchem Selbstbewusstsein die EU-Strategen vor 15 Jahren anlässlich der Euro-Einführung ihre „Lissabon-Strategie“ verkündet hatten (bald werde man die produktivste und dynamischste Wirtschaftsregion der Welt sein), dann wird der Rückfall, den die EU im neuen Konjunkturzyklus erlitt, nochmals akzentuiert. Die Krisensituation in der EU ist auch deshalb so dramatisch, weil es sich hier, anders als bei China und Japan, nicht um eine homogene Volkswirtschaft, und anders als bei der Nafta, nicht um eine Wirtschaftsregion mit einer alles bestimmenden Volkswirtschaftt, sondern um ein höchst hybrides Gebilde handelt. In der Eurozone wirken mindestens drei immanente Krisenstränge: Da gibt es erstens die Krisen einzelner Nationalökonomien. 2015 werden sich vor allem die nationalen Krisen in Italien und Frankreich weiter verschärfen, womit dann zwei große EU-Mitgliedstaaten in den Krisenmodus gelangen. Zweitens gibt es eine politische Führungskrise in der EU, da – aufgrund der ökonomischen Schwäche Frankreichs und des politischen Niedergangs der Hollande-Regierung – die „Doppelspitze“ Deutschland-Frankreich zunehmend ausfällt und die deutsche Regierung noch deutlicher als das dasteht, was sie tatsächlich ist: die mit großem Abstand führende Ökonomie, die den anderen Ländern den wirtschaftspolitischen Sparkurs vorschreibt und sie damit noch weiter in die Krise treibt. Drittens schließlich gibt es die Eurokrise. Bislang gab es in fünf Jahren des neuen Zyklus jeweils ein Euroraum-Land, das neu in die Krise geriet und damit die Krise der Einheitswährung befeuerte: 2009 Irland, 2010 Griechenland, 2011 Portugal, 2012 Spanien und 2013 Zypern. Nur 2014 gab es eine relative, möglicherweise trügerische Ruhe. Vieles spricht dafür, dass 2015 die Wirtschaftskrise in Italien zugleich die Eurokrise neu aufbrechen lässt.

Die sich hochschaukelnde EU-Krise ist in starkem Maß der Tatsache geschuldet, dass es in der EU keine ausgleichende Instanz, sondern vor allem deutsche Machtpolitik gibt. Martin Wolf schrieb hierzu in der britischen Financial Times am 14. März 2014: „Die Krise der Eurozone ist längst nicht ausgestanden. Die Situation [...] ist weiterhin äußerst fragil. Die Europäische Zentralbank kann hier vielleicht recht wenig unternehmen. Das ist teilweise so, weil die Mittel, die sie einsetzen müsste, kontrovers debattiert werden. Das ist teilweise aber auch so, weil einige der Auffassung sind, das EZB-Ziel müsse nicht die Stabilisierung der Eurozone, sondern die Unterstützung der deutschen Politik sein. Wir haben keine Europäische Einheitswährung. Wir haben etwas ziemlich anderes.“

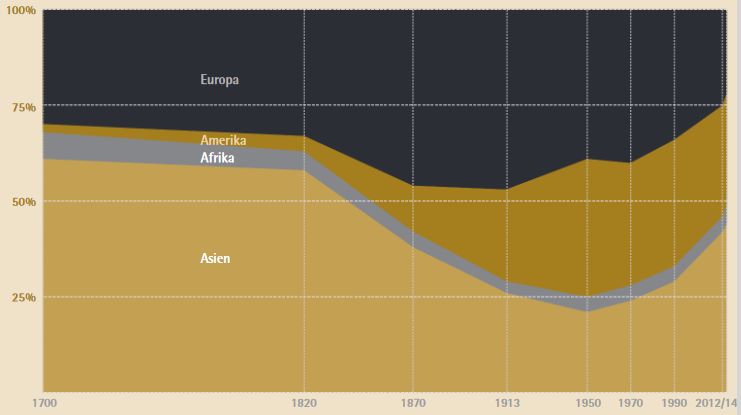

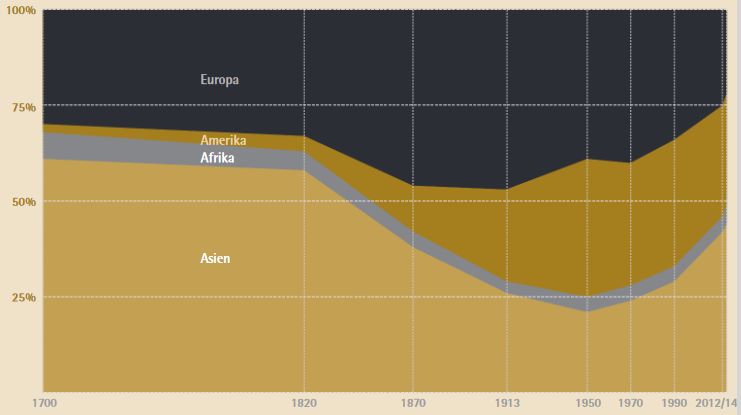

Stagnation in Europa. Neue Krise in Japan. In Nordamerika ein Wachstum, dass nur einem Drittel des chinesischen Wachstums entspricht ... Damit setzte sich China in diesem Zyklus endgültig auf Platz 1 der nationalen Ökonomien. In diesem Zyklus wurde eine weitreichende Veränderung der Struktur der Weltökonomie besiegelt, die historische Dimensionen hat (s. Grafik).

|

Vor 1820 war die weltweite Produktion zu rund 60 Prozent von Asien bestimmt. Mit der industriellen Revolution, die ihr Zentrum in England, dann erweitert in Kontinentaleuropa hatte, wuchs zunächst das Gewicht Europas und ab Eintritt in das 20. Jahrhundert das Gewicht Amerikas, vor allem das der USA. Der Höhepunkt dieser „transatlantischen Allianz“ war das erste Jahrzehnt nach dem Zweiten Weltkrieg, als der Anteil Asiens an der weltweiten Produktion auf rund 23 Prozent geschrumpft war. Seither gibt es eine Gegenbewegung und der Anteil Asiens steigt wieder steil an, zunächst bedingt durch den Aufstieg Japans, ergänzt um denjenigen Südkoreas, und seit den 1980er Jahren vor allem durch das Wachstums der chinesischen Produktion. Für das Jahr 2012 nennt Piketty für Asien einen Anteil von 42 % an der Weltproduktion, wobei China auf 15 % kommt (Indien 6, Japan 5 %). Der Anteil Afrikas liegt bei 4 %. Derjenige Amerikas bei 29 %, darunter USA/Kanada 20 %. Der Anteil Europas schließlich sank auf 25 %, darunter die EU mit 21 %. Wir haben die Grafik auf Basis der jüngsten Zahlen bis 2014 verlängert: Der Anteil Europas ging, wie im Artikel beschrieben, weiter zurück. Ebenso derjenige Amerikas. Während der Anteil Asiens, und hier vor allem der chinesische, nochmals wächst. Siehe Thomas Piketty, Das Kapital im 21.Jahrhundert, München 2014, S. 89 und 92

Zuletzt aktualisiert am 26. Juni 2023